The pump control system uses a single-stage proportional control valve that meters flow to a double rod actuator coupled to the pump swash plate.

Modern on-highway vehicles have been making steady strides when it comes to employing technological advances featuring active safety systems. However, off-highway machines are lagging in this area and are in dire need for modernization.

One chassis system that has been receiving much attention in the automotive field is the steering system, where several electric and electrohydraulic steering architectures have been implemented and steer-by-wire technologies are under current research and development activities. On the other hand, off-highway articulated steering vehicles have not adequately evolved to meet the needs of OEMs as well as their end customers.

Present-day hydrostatic steering systems are plagued with poor energy efficiency due to valve throttling losses and are considered passive systems relative to safety, adjustability, and comfort.

Researchers from Purdue University are working on a new electrohydraulic power steering system that utilizes a proven energy-saving technology, pump displacement control, that eliminates throttling losses associated with hydraulic control valves by controlling the displacement of a variable displacement pump. This new architecture lends itself to high energy efficiency resulting in lower fuel consumption and reduced emissions, higher machine productivity and reduced operator fatigue, and active safety functions that counteract instabilities and reject disturbances.

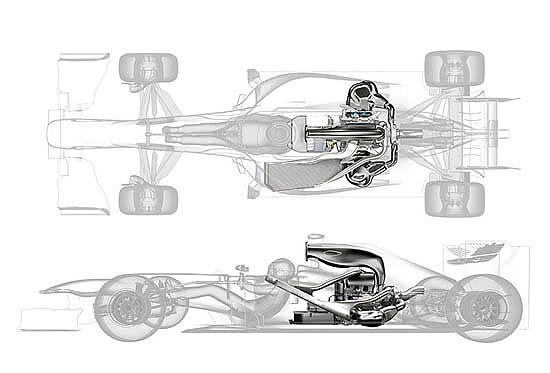

Pump-controlled steering interprets the operator’s inputs and relevant vehicle conditions to adjust the displacement of a variable displacement pump. The attached figure is provided for identification of components in the proposed circuitry. The actuator (8) velocity is controlled by adjusting the pump (2) speed, displacement, or both. The pump input/output ports are connected to the piston/rod sides of the actuator.

The differential fluid flow between the actuator’s uneven sides is overcome by means of pilot-operated check valves (POCV) (6), which keep the low-pressure side of the actuator connected to a low-pressure source that can either provide or absorb flow to prevent evacuation. The low-pressure source has its own fixed displacement charge pump (4), driven by the same prime mover (1), providing continuous flow to the cylinder’s low-pressure side. The low-pressure level setting is adjusted via a pressure relief valve (5).

An accumulator (not shown) could be used to provide high flow rate spikes when sudden high-speed cylinder movements are incurred, if the charge pump flow is not sufficient. The system is protected from over-pressurization by means of pressure relief valves (7) installed on both sides of the actuator. The pump control system (3) uses a single-stage proportional control valve that meters flow to a double rod actuator coupled to the pump swash plate. The actuator linear displacement determines the angular position of the swash plate and thereby the effective instantaneous pump displacement volume.

The proposed pump-controlled steering system promises multiple advantages over its state-of-the-art hydrostatic steering counterpart. First, pump-controlled actuation has been researched and implemented on several mobile machines (e.g., wheel loader, excavator, skid-steer loader) showing significant fuel-savings and increased machine productivity during standard working cycles. Similar efficiency results are expected when employing pump-controlled actuation to the steering function relative to reduced fuel consumption and emissions.

Another advantage of a pump-controlled steering system over a hydrostatic steering system is the ability to vary the sensitivity of the steering system relative to the steering ratio (number of steering wheel turns to steering angle) and steering feel (steering wheel torque feedback). For example, at low vehicle speeds the number of steering wheel turns and the level of torque feedback are reduced, resulting in increased machine productivity (work done per unit time) as well as reduced operator fatigue (fewer operator breaks/extended machine uptime). On the other hand, at high speeds the number of steering wheel turns and the level of torque feedback are both increased to prevent abrupt steering wheel perturbations from destabilizing the machine while traveling at high speeds, since the steering wheel feels stiffer and the steering ratio sensitivity gain is lower.

Last but not least, pump-controlled actuation has been successfully implemented for active damping on the boom function of a wheel loader with rapidly varying loads and disturbances. This capability can be carried over to the steering system, which upon the detection of any lateral instabilities (e.g., jackknifing or snaking) can take corrective action to stabilize the vehicle especially when traveling at higher speeds.