얼마 전 전기차 벤처기업인 테슬라가 보유하고 있는 지적 재산권을 개방할 의향이 있다고 밝혔다. 테슬라의 CEO엘런 머스크는 EV 기술의 진보를 위해 테슬라가 가지고 있는 특허 벽을 허물겠다고 선언한 것이다. 토요타가 하이브리드에 관한 지적재산권을 개방하지 않는 것과 대조적인 행보다. 물론 격이 다르고 내용이 다르다. 섣불리 판단할 수 없다. 토요타는 연간 1,000만대를 판매하는 세계 최대 자동차회사이고 테슬라는 연간 2만대가 갓 넘은 신생 벤처기업이다. 테슬라는 과연 그들이 말하는 것처럼 게임체인저가 될 수 있을까? 배터리 전기차는 완전 무공해차가 아니다. 전기를 생산하는 과정에서 유해 배기가스를 배출한다. 전 세계의 전력은 40%는 석탄, 20%는 천연가스, 16%는 수력, 15%는 원자력, 6%는 석유로 생산한다. 배터리 전기차는 지구환경 보호를 위한 무공해차가 아니라는 얘기이다. 수소연료전지전기자동차도 마찬가지이다. 수소를 생산하는 과정에서 엄청난 이산화탄소를 비롯한 배출가스를 생산한다. Well to Tire의 관점에서 보아야 한다는 시각이 등장한지는 오래됐다. 배터리 전기차는 20세기 초 내연기관 자동차에 밀려 사라졌었다. 1992년 미국 캘리포니아주의 완전 무공해법으로 인해 다시 등장했다. 1998년부터 캘리포니아주에서 차를 팔려면 완전무공해차를 2% 판매해야 한다는 것이었다. 이 법은 수 차례 연기되어 지금도 제대로 실행이 되지 않고 있다. 물론 그 구호만으로도 자동차회사들로 하여금 배출가스를 저감하는 기술을 개발하게 하는 효과를 본 것은 분명하다.

캘리포니아의 완전무공해법에 대응하기 위해 1990년대 초 미국 빅3는 배터리전기차 개발을 위한 합작회사를 설립했었다. 그러나 기술적인 한계로 인해 3년이 채 안되 문을 닫았다. 그에 대해 각종 음모론이 등장했다. ‘Who killed the Electric Cars?’라는 영화까지 만들어졌다. 그렇게 사라졌던 배터리전기차가 다시 등장한 것은 2009년 1월 디트로이트오토쇼였다. 파산 직전인 미국 디트로이트 자동차회사들에 의한 것이었다. 미국의 자동차회사들은 바로 1년 전에는 에탄올 자동차로 미국을 살리겠다고 큰소리를 쳤었다. 그 장면이 채 잊혀지기도 전에 배터리 전기차를 부상시켰다. 중국에게 판매대국의 자리를 내주었지만 미국시장은 여전히 자동차업계의 이슈를 좌우하고 있다. 연간 1,700만대에 달하는 시장이고 고급차가 많이 판매되고 있기 때문이다. 배터리 전기차를 들고 나온 미국 메이커와 미국 연방정부의 의도가 무엇이었든 간에 미국에서 자동차를 판매하기 위해서는 그 시류를 따라가지 않을 수 없었다.

그로 부터 5년이 지났다. 금방이라도 전기차가 도로를 장악할 것처럼 했던 호들갑과는 달리 시장은 그리 빨리 달라지지 않고 있다. 야심적인 판매 목표를 설정했던 글로벌 메이커들도 점차 달성 시기를 연기하는 등 주춤거리는 자세를 보이고 있다. 반면 배터리 전기차만을 생산판매하고 있는 테슬라는 적어도 외형적으로는 세를 키워 가고 있는 것처럼 보인다. 테슬라는 모델 S의 판매가 호조를 보이고 있으며 2015년 봄에는 SUV 모델 X를 출시할 예정이다. 배터리를 직접 생산하기 위한 설비 투자도 진행하고 있다. 테슬라, 게임 체인저가 되기 위한 조건은? 테슬라가 지적재산권을 개방한 목적은 배터리 전기차의 개발을 촉진하기 위함이다. 테슬라가 보유하고 있는 EV 관련 지적재산권을 타사가 이용함으로써 EV의 보급에 탄력을 받을 수 있다는 것이다. 엘런 머스크는 자신들의 경쟁상대가 소규모 EV메이커가 아니라 글로벌 양산 가솔린 차라고 언급한 바 있다.

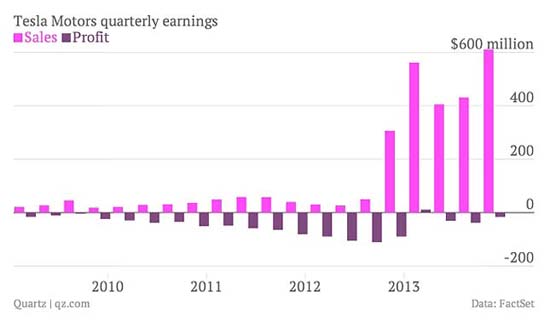

테슬라의 2013년 글로벌 판매 대수는 2만 2,300대였다. 당초 예상보다 높은 것이다. 올해는 더욱 많은 판매를 기대하고 있다. 테슬라는 최근 충전 시스템과 관련된 소프트웨어의 리콜도 마친 상태이다. 모델 S는 2013년 4분기에만 6,900대 가까이 팔렸다. 당초 예상보다 20%, 3분기보다는 25%가 증가한 것이다. 2013년 판매대수는 쉐보레 볼트(2만 3,094대), 닛산 리프(2만 2,610대)와 비슷하다. 이와 함께 매출액도 예상보다 20%가 높았다. 테슬라의 주가도 16% 증가한 161.27달러로 마감했다. 2014년 1분기 판매는 6,457대, 생산은 7,535대였다. 매출도 6억 2,100만 달러로 올랐다. 매출에는 1,200만 달러의 파워트레인 판매도 포함돼 있다. 2분기는 7,579대였다. 모델 S가 꾸준한 판매를 보이고 있다. 테슬라는 공급이 부족했다고 밝혔다. 고객 인도에 걸리는 평균 시간이 작년보다 늘어났다. 올해의 글로벌 판매는 작년보다 늘어날 게 확실시 되고 있다. 2013년 4분기의 매출액은 3억 6백만 달러로 3분기 대비 500%가 상승했다. 새로 나온 모델 S가 2,400대 팔리는 좋은 실적을 거뒀다. 이와 함께 메르세데스 B 클래스와 토요타 RAV4의 공급에서 120만 달러의 매출이 발생했다.

하지만 수익성에서는 여전히 자리를 잡지 못하고 있다. 테슬라는 창사 이후 2013년 1분기에 1,500만 달러의 흑자를 기록한 것이 유일하다. 더 많은 주목을 끌고 있는 것처럼 보이고 있는 2014년 1분기에는 4,980만 달러의 손실을 봤다. 2분기 순 손실액은 기록적인 모델S 전기차 판매량과 90%에 육박하는 수익 증가에도 불구하고 6,190만 달러로 늘어났다. 테슬라의 2013년 2분기 손실액은 3,040만 달러였다. 올해 2분기 매출은 1분기 4억 510만 달러에서 거의 90%가량 상승한 7억 6,930만 달러였다. 테슬라는 R&D비용증가로 인해 손실이 커졌다고 밝히고 있다. 이는 테슬라가 내년 봄에 생산될 예정인 차기 모델X크로스오버의 엔지니어링 작업으로 인한 R&D 비용이 5,230만 달러에서 1억 770만 달러로 2배 이상 증가한 데 기인한다. 이에 대해 앨런 머스크는 모델 X 이외에도 또 다른 프로젝트가 진행 중이라고 밝혔다. 지금의 손실은 미래를 위한 투자라는 얘기이다. 우선은 수요가 급증하고 있는 모델 S의 생산 용량을 3만 5천대로 늘리는 것이다. 2015년까지는 연간 생산용량을 10만대로 늘린다는 계획도 이미 수립해 놓고 있다. 그러니까 테슬라는 지금 늘어나는 수요에 대응하기 위해 대대적인 투자를 하고 있다는 것이다.

2014년 6월에는 미국 네바다주의 Reno 근처에 기가팩토리가 입지할 가능성이 있는 공장을 착공했다. 기가팩토리는 테슬라가 파나소닉과 함께 건설하는 대규모 배터리 생산 공장이다. 테슬라는 부지를 비롯해 건물 및 수도, 전기, 가스 공급 시설을 준비하고 제공 및 관리를 담당한다. 파나소닉은 원통형 리튬-이온 셀을 제조 및 공급하고, 상호 승인을 기반으로 관련 장비, 기계 및 기타 제조 툴에 대해 투자한다. 기가 팩토리는 2020년까지 셀 35GWh, 팩 50GWh를 생산할 계획이다. 기가팩토리는 배터리생산 비용을 감축하고 테슬라의 3번째 전기자동차인 모델3에 대한 생산을 뒷받침하게 된다. 2020년까지 6,500개 정도의 일자리를 창출할 것으로 기대된다고 테슬라측은 밝히고 있다.

앨런은 이 외에도 한 두 개의 비슷한 프로젝트를 준비하고 있는 것으로 알려졌다. 기가팩토리의 추가 확장에 총 50억 달러의 비용이 들 것이고 그 전에 상당한 수준의 생산에 도달하는데 40억 달러의 투자가 필요할 것이라 한다. 초기투자 40억 달러 중 40~50%는 테슬라가, 30~40%는 파나소닉이, 주 인센티브가 10%, 나머지 10~15%는 입지지역의 파트너가 조달할 것이라고 밝히고 있다. 테슬라는 차량 생산과 배터리 공장에 대한 투자를 포함해 올 해 약 9억 5000만 달러의 투자가 이루어질 것으로 기대한다고 밝혔다. 이는 이전에 발표했던 것보다 약 1억 달러 많은 수치이다. 배터리 전기차에 대한 전망이 가장 밝은 중국에도 투자한다. 빠르면 2017년에 중국에서 전기차를 생산하겠다고 밝혔다. 가장 큰 이유는 수입차에 붙는 25%의 관세를 피하기 위해서이다. 중국 현지 생산을 할 경우 가격을 낮출 수 있어 전체 볼륨을 늘리는데도 유리하다. 테슬라는 현지 생산과 함께 중국의 충전 네트워크 확대도 계획하고 있다. 베이징과 상하이 등의 대도시를 위주로 수퍼차저 스테이션을 설립한다는 계획이다. 현재 중국에서는 85 kWh 배터리 기준의 모델 S가 73만 4,000위안(약 11만 8,000달러)에 팔리고 있다. 미국의 7만 1,000달러보다 한층 높은 가격이다.

테슬라는 중국 판매가 본격화 되면 실적이 크게 좋아질 것으로 기대하고 있다. 장기적으로 중국이 테슬라의 가장 큰 시장이 될 것이라는 생각에서다. 중국은 지금 이산화탄소 등 지구환경보다는 미세먼지 등 지역환경의 해결이 급선무다. 중국 정부는 그 해결을 위한 가장 빠른 방법이 신에너지차(배터리 전기차와 플러그인 하이브리드카)라고 생각하고 있다. 그러나 이 모든 것이 배터리 전기차에 대한 기술적인 한계가 극복이 되어야 한다. 전기를 생산하는 과정에서의 배출가스 문제는 근본적인 접근도 필요하다. 그럼에도 불구하고 테슬라가 투자를 늘리고 있는 것은 중국시장에 대한 가능성 때문으로 분석된다. 메이저 업체인 토요타가 하이브리드 기술을 공개하지 않는 것과 벤처기업 수준인 테슬라가 전기차에 관한 지적 재산권을 개방한다고 하는 것은 그 의미가 분명 다르다. 토요타의 하이브리드 기술은 직병렬 혼합식으로 특허로 묶여 있다. 라이센스로 제공했던 포드를 제외하면 다른 업체는 당장에는 접근이 불가능하다. 하지만 배터리 전기차 기술에서는 테슬라가 토요타의 하이브리드 기술만큼 독보적이지 않다.

글로벌 메이저 업체들은 배터리 전기차의 기술적인 한계로 인해 발을 빼는 듯한 자세를 보이고 있다. 테슬라는 시장과 완성차업체들의 관심을 끌어 게임 체인저가 되겠다고 하는 자세를 버리지 않고 있다. 앞으로의 귀추가 주목된다. http://www.global-autonews.com/board/view.php3?table=bd_008&gubun=1&idx=10336 |

자동차와 특허동향

1. 서론

지난 호에서는 스마트폰과 연계한 웨어러블기기(Werable Device)와 관련된 특허출원 동향에 대하여 기술하였는데 삼성전자의 스마트워치인 갤럭시기어,소니(Sony)의 스마트워치, 이어폰 추가형 구글-글래스 및 나이키의 퓨얼밴드와 아디다스 마이코치에 초점을 맞추어 논의 하였다.

웨어러블기기 관련하여 출원된 특허는 소니사 75건, 나이키(Nike) 88건, 아디다스(Adidas) 18건, 삼성전자 53건 그리고 구글 118건의 특허가 검색되었는데 특허의 양과 질적인 측면에서 구글의 탁월함이 드러나기 때문에 향후 삼성전자가 웨어러블기기를 개발함에 있어서 구글의 제품들을 주 벤치마킹 대상으로 삼아야 할 것으로 생각된다.

이번 호에서는 폭스바겐의 친환경자동차 XL1에 대하여 논의하고자 한다. 이차는 올 2월 10일 국내에 첫 공개되었는데 주행연비가 111km/ℓ라고 발표하였다. 본 고에서는 XL1의 연비에 대하여 기술적, 특허적으로 검토해 보고자 한다.

2. 폭스바겐 XL1 국내 첫 공개

‘1리터로 111km를 달린다’는 폭스바겐 XL1이 국내에 2월 10일 광화문에서 공개됐다. 그림 1에 공개된 차량의 모습을 제시하였다. 그런데 이 차는 전기를 꽂아서 배터리를 충전해 달리는 플러그인 하이브리드차다. 배터리를 가득 충전한 후 배터리로 50km를 가고, 경유 1ℓ를 이용해 61km를 더 달리는 셈이 된다.

순수한 디젤엔진 주행을 포함하는 하이브리드 모드연비를 61km/ℓ라고 말할 수 있다. 순수한 하이브리드 모드 연비가 61km/ℓ라는 연비도 평범한 하이브리드 차량에서 도달하기 어려운 수치이다. 기존 하이브리드 차량대비 추가적인 연비 저감요소로 첫째 공기저항계수의 저하를 들 수 있는데 과감하면서도 미래지향적인 디자인과 더불어 최신 탄소섬유 강화 플라스틱 소재(CFRP)의 모노코크 구조를 통해 최첨단 경량디자인(795kg)과 완벽한 공기역학(Cd=0.189)을 실현했다.

스포츠카의 공기저항계수가 0.3정도인 점을 감안하면 XL1의 공기역학적인 장점이 입증된다. 와류를 줄이기 위하여 뒷바퀴에는 아예 커버를 씌웠다. 사이드미러를 없애고 도어 부분에 소형카메라를 달아 내부에서 모니터를 통해 볼 수 있게 하여 효율향상에 기여토록 하였다. 여기에 48마력 2기통 TDI 엔진과 27마력 전기모터, 듀얼클러치 방식의 7단 DSG 변속기, 리튬이온 배터리로 구성된 플러그인 하이브리드 시스템을 채택하고 있다.

먼저 디젤엔진과 모터 구동의 하이브리드 모드 연비 61km/ℓ를 검증하기 위하여 혼다 Insight 차량의 하이브리드 구동계 사양을 검토해 보았다. 그림 2에 혼다 Insight 차량의 구동계 및 연비 관련 사항을 정리하였다. 혼다 Insight와 비교했을 때, 폭스바겐 XL1은 중량이 55kg 적게나가고 Cd값은 0.189이고 배기량이 적은 2기통 T/C 엔진을 사용하며 CVT 대신에 7단 DSG 변속기를 이용하고 있다.

1) 차량중량의 차이에 의한 연비 향상 요인

130kg의 차량 중량저감에 의하여 연비가 9~12% 좋아졌다는 예를 참고로 했을 때 55kg 저하에 의해 연비 4.3%가 향상된다.

2) Cd 값 차이에 의한 연비 향상 요인

Cd 값 저하률을 고려하면 연비가 20% 향상된다.

3) 하이브리드 T/C 디젤엔진 사용에 의한 효과

하이브리드+디젤T/C엔진의 활용에 의해 약 50% 정도의 연비가 향상된다.

4) 7단 DSG 변속기를 이용한 효과

약 10% 정도의 연비향상을 고려할 수 있다.

위의 4가지 요소에 의해 연비향상을 고려하면(혼다 Insight 대비 84.3%의 향상) 약 52km/ℓ의 연비가 산출된다. 이 간단한 계산결과와 비교했을 때, 하이브리드 주행연비 61km/ℓ는 상당히 신뢰도가 높은 수치라고 평가할 수 있다.

3. 특허적 입장에서의 폭스바겐 XL1에 대한 분석 (탄소섬유 차체 채용에 대해)

탄소섬유 차체에 대한 폭스바겐이 출원한 특허는 검색이 되지 않았다. 대신 디스크브레이크의 캘리퍼에 탄소섬유를 적용한 예(EP 0980988), 그리고 트랜스미션의 기어쉬프트장치에 적용한 예(EP 0860630) 등이 검색되었다. 아직 카본차체를 적용한 양산차의 생산은 다른 메이커들에 비하여 뒤처져 있다고 생각된다.

양산성을 가진 카본차체 차량에 대하여는 BMW와 Toyota가 가장 앞서 있다고 판단된다. BMW가 i3 전기자동차를 국내에서 올 4월에 판매할 예정이라 하는데 여기에 카본파이버 차체가 채택될 예정이다. 카본파이버 재료는 미국의 SGL 카본에서 공급하지만 카본 차체의 생산은 독일의 란츠후트 BMW 공장에서 이뤄진다. 카본 파이버를 써 경량화 노력을 기울인 결과 i3의 공차중량을 1,195kg으로 줄일 수 있었다.

4. 하이브리드카 특허분석

폭스바겐이 하이브리드카에 대하여 등록되었거나 공개된 특허들을 출원국가별로 분류해 보았을 때, 총 73건이 검색되었는데 미국 35건, EP 34건 및 일본 4건이었다. 엔진+모터구동 시스템을 갖는 구성요소에 대하여 하이브리드카로 정의하였는데 특별히 디젤이나 가솔린엔진의 사양에 대하여 정확한 명시가 없는 것이 주 특징이라고 할 수 있다.

표 1에 폭스바겐이 하이브리드카에 대하여 출원한 특허 중 등록된 주요 특허를 제시하였다. 엔진, 클러치, Electric Machine 및 트랜스미션의 조합이 중요한데 대체적으로 3가지의 경우가 나타났다. 엔진과 Electric Machine 그리고 Gear 사이에 클러치 2개가 위치하는 경우(US8020651), 엔진 Acuating Drive Axle 사이에 전자기적인 Control 트랜스미션이 위치하는 경우(US2008-0236915) 그리고 엔진 디커플링 클러치 Electric Machine 및 트랜스미션이 위치하는 경우(US7761211) 등이 있었다.

US2008-0236915에 제시된 전자기적인 Control 트랜스미션은 폭스바겐 만이 갖고 있는 특수한 구조의 트랜스미션인 것으로 판단된다.

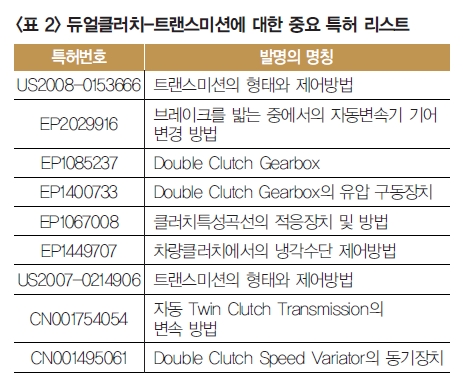

5. 듀얼클러치-트랜스미션 특허분석

폭스바겐이 듀얼클러치-트랜스미션에 대하여 등록되었거나 공개된 특허들을 출원국가별로 분류해 보았을 때, 총 32건이 검색되었는데 미국 8건, EP 13건 및 일본 0건 및 중국 11건이었다. 표 2에 듀얼클러치-트랜스미션에 대한 중요 특허 리스트를 제시하였다.

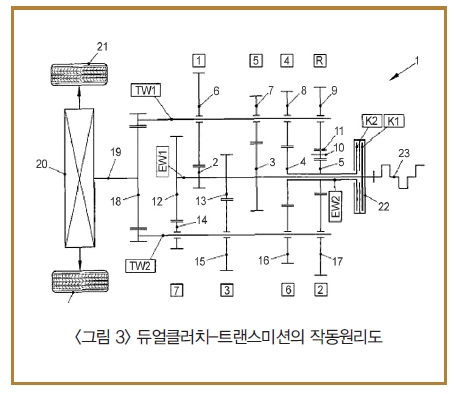

그림 3에 듀얼클러치-트랜스미션의 작동원리도 를 나타내었다. 그림 3에서 보는 바와 같이 듀얼클러치-트랜스미션은 클러치가 2개(K1, K2) 장착된 변속기로 K1은 EW1과 연동하여 홀수단의 변속을(1, 3, 5, 7단), K2는 EW2과 연동하여 짝수단의 변속(2, 4, 6 단)을 담당하게 된다.

이 변속기의 장점은 변속이 빠른데다 차체를 경량화 할 수 있어 연비효율성이 좋아진다는 장점이 있다.

6. 결론

폭스바겐 XL1차량에 대한 연비데이터 111km/ℓ에 대하여 기술적 측면과 특허적 측면에서 검토해보았다. 배터리 충전으로 가는 50km 주행분을 뺀 61km/ℓ에 대하여 검토해 보고 경유 1ℓ를 사용하여 61km를 가는 차량으로 상당히 획기적인 기술을 사용하였음을 파악하였다.

일본 Honda Insight의 2배의 연비효율을 지니게 된 이유는 1) 55kg의 중량저감 2) Cd 값의 저하 3)T/C 디젤엔진 사용에 의한 효과 4) 7단 DSG 변속기를 이용한 효과를 거론하였다.

향후 초저연비차량의 R&D 방향을 이 XL1차량으로부터 찾을 수 있겠다.

– 탄소섬유의 적용 : 항공 우주분야 다음으로 자동차분야가 탄소섬유의 적용분야로 거론되고 있다. 단순한 Chopped 상태의 CFRP 뿐만아니라 3차원직물형태의 CFRP 연구가 필요하다.

– 유동저항의 경감 : 운동선수들이 상어 표피를 모사한 운동복을 입고 수영, 스피드스케이팅 종목에서 좋은 성적을 거두었다는 일화가 있는데 유체역학적인 기술개발을 통하여 Cd 값의 저감을 위한 노력을 계속하여야 한다.

– T/C 디젤엔진 사용 : 가변밸브타이밍, 가변기통가솔린엔진, 가솔린 GDI엔진의 차기 엔진으로 T/C 디젤엔진이 유망시 된다.

– 고효율 자동변속기를 이용 : 유성치차나 CVT의차기 유망기술로 7단 DSG 변속기 등이 유망시 된다.

21세기를 앞둔 19xx년에 디젤엔진 및 가솔린엔진의 멸종(?)을 2030년대로 예측한 기사들을 읽은 적이 있었다. 과연 2030년대에 접어들면 모든 차량에서 엔진이 없어질 것인가? 앞으로 16년 정도 후의 가상 현실을 예측해 보았을 때 NO 라는 대답이 다수를 점하게 될 것이다. 최소한 2050년대까지 엔진을 포함하는 하이브리드시스템과 전기차 그리고 Fuel Cell 자동차가 혼재되어 운행되는 세계를 볼 것으로 예상한다.

http://www.global-autonews.com/board/view.php3?table=bd_035&gubun=1&idx=92

Shale gas: ‘The dotcom bubble of our times’

Public opinion has been divided very starkly indeed by the government’s invitation to energy companies to apply for licences to develop shale gas across a broad swathe of the United Kingdom.

On the one hand, many environmental and conservation groups are bitterly opposed to shale development. Ranged against them are those within and beyond the energy industry who believe that the exploitation of shale gas can prove not only vital but hugely positive for the British economy.

Rather oddly, hardly anyone seems to have asked the one question which is surely fundamental: does shale development make economic sense?

My conclusion is that it does not.

That Britain needs new energy sources is surely beyond dispute. Between 2003 and 2013, domestic production of oil and gas slumped by 62pc and 65pc respectively, while coal output decreased by 55pc. Despite sharp increases in the output of renewables, overall energy production has fallen by more than half. A net exporter of energy as recently as 2003, Britain now buys almost half of its energy from abroad, and this gap seems certain to widen.

The policies of successive governments have worsened this situation. The “dash for gas” in the Nineties accelerated depletion of our gas reserves. Labour’s dithering over nuclear power put replacement of our ageing reactors at least a decade behind schedule, and a premature abandonment of coal has taken place alongside an inconsistent, scattergun approach to renewables.

Those who claim that Britain faces an energy squeeze are right, then. But those who claim that the answer is using fracking to extract gas from shale formations are guilty of putting hope ahead of reality.

The example held up by the pro-fracking lobby is, of course, the United States, where fracking has produced so much gas that the market has been oversupplied, forcing gas prices sharply downwards.

The trouble with this parallel is that it is based on a fundamental misunderstanding of the US shale story.

We now have more than enough data to know what has really happened in America. Shale has been hyped (“Saudi America”) and investors have poured hundreds of billions of dollars into the shale sector. If you invest this much, you get a lot of wells, even though shale wells cost about twice as much as ordinary ones.

If a huge number of wells come on stream in a short time, you get a lot of initial production. This is exactly what has happened in the US.

The key word here, though, is “initial”. The big snag with shale wells is that output falls away very quickly indeed after production begins. Compared with “normal” oil and gas wells, where output typically decreases by 7pc-10pc annually, rates of decline for shale wells are dramatically worse. It is by no means unusual for production from each well to fall by 60pc or more in the first 12 months of operations alone.

Faced with such rates of decline, the only way to keep production rates up (and to keep investors on side) is to drill yet more wells. This puts operators on a “drilling treadmill”, which should worry local residents just as much as investors. Net cash flow from US shale has been negative year after year, and some of the industry’s biggest names have already walked away.

The seemingly inevitable outcome for the US shale industry is that, once investors wise up, and once the drilling sweet spots have been used, production will slump, probably peaking in 2017-18 and falling precipitously after that. The US is already littered with wells that have been abandoned, often without the site being cleaned up.

Meanwhile, recoverable reserves estimates for the Monterey shale – supposedly the biggest shale liquids play in the US – have been revised downwards by 96pc. In Poland, drilling 30-40 wells has so far produced virtually no worthwhile production.

In the future, shale will be recognised as this decade’s version of the dotcom bubble. In the shorter term, it’s a counsel of despair as an energy supply squeeze draws ever nearer. While policymakers and investors should favour solar, waste conversion and conservation over the chimera of shale riches, opponents would be well advised to promote the economic case against the shale fad.

http://peakoil.com/business/shale-gas-the-dotcom-bubble-of-our-times

The Disconnect With Electric Cars

Sales of electric cars are low in numbers but growing by big percentages. Even so, automakers are losing money on every one they sell because they cost too much to make.

Now, a new batch of hydrogen fuel-cell vehicles are about to hit the market, and we can expect the same results. They’re even more expensive than EVs. How do we balance society’s need for cleaner air with business’s need to turn a profit? We better figure it out because what we’re doing is not sustainable.

The pro-EV crowd argues this is just the price of progress. Give it time, they say. Battery costs will come down and the public eventually will buy these cars in big numbers. In the meantime, Fiat–Chrysler CEO Sergio Marchionne sarcastically advises customers not to buy his EVs because he loses $14,000 on every one. I actually had one EV proponent tell me that if an automaker lost $1 billion on its electric cars “that’s not a very big number in the grand scheme of things.” I guess that’s easy to say when it’s not your money.

How long can automakers afford to “give it time?” EV sales are nowhere near what proponents promised five years ago. Back then President Obama even pledged to have one million EVs on the road by 2015. Oh well. The real eye-opener is that EVs have failed to catch on in Europe, where fuel prices are twice as high as in the U.S., or in China, where incentives for EVs are twice as high as in the U.S.

Unfortunately, it was the car-buying public that misled the EV champions. Based on public polling, EV proponents were convinced consumers would actively consider purchasing an electric car and were willing to pay more for one.

But I learned a long time ago you need to pay attention to what people do, not what they say. The public always tells pollsters what they think is the politically correct thing to say, and then go out and do whatever they think will give them the most pleasure. Just look at the unprecedented levels of horsepower and performance offered on today’s conventional cars. Guess what? The public is happily paying more for that.

Now we’re about to get fuel cells. Not because of public demand, but because the California Air Resources Board has jiggered the game in their favor. California virtually created the global EV market on its own, by mandating that automakers must generate zero emission credits if they want to sell conventional cars in the state. Since California accounts for 10% of the U.S. market and since 10 other states have adopted that mandate, and since the U.S. market is the most profitable in the world, most automakers have to fall in line.

Not unexpectedly, the ZEV program is horrifically complicated. You practically need a Ph.D. in government regulations to wade through the Byzantine maze of procedures, timetables, exclusions, additions, revisions, updates and definitions. Even CARB’s own staffers struggle to keep up with it all.

But you can’t blame CARB. It’s following the mandate set by the California legislature. And the legislature is just trying to make the air clean for its citizens. Who can argue with that?

No one will disagree with the goal but there is a big problem with the economics. An electric car like the Nissan Leaf generates three ZEV credits. A fuel-cell car can generate seven credits. As one industry insider told me, “This is our choice. We can lose $14,000 on every EV and get three credits, or we can lose $50,000 on every fuel-cell car and get seven credits.”

This has disaster written all over it. Automakers have spent billions of dollars, euros, and yen and won to produce EVs and FCVs, fervently hoping they’ll earn a return on that investment. So far they haven’t netted a nickel, and there’s nothing on the horizon to suggest they soon will.

How long will automaker boards of directors, who have a fiduciary responsibility to spend the shareholders’ money wisely, approve additional billions in spending knowing there will never be a return on that investment? The ones with deep pockets might, knowing they can financially cripple their competitors.

But that’s what this is devolving into: a complicated scheme that is forcing automakers to lose money on cars the public has largely ignored and is not making the air any cleaner. Does anyone actually believe this is going to work?

Ailing Shale Gas Returns Force a ‘Drilling Treadmill’

After studying production data from 65,000 wells from 31 different unconventional shale rock formations in 2012, David Hughes predicted big trouble ahead for North America’s unconventional hydrocarbon revolution.

The prominent geologist, who has studied Canada’s energy resources for four decades, warned that shale gas and tight oil operations shared four big challenges: escalating capital costs, uneven performance and a growing environmental footprint, all followed by rapid depletion.

“Shale gas can continue to grow, but only at higher prices and that growth will require an ever escalating drilling treadmill with associated collateral financial and environmental costs — and its long term sustainability is highly questionable,” predicted Hughes just two years ago.

Recent economic data on the industry from Bloomberg, Energy Analyst and even the International Energy Agency shows that Hughes was bang on.

The tough economic news on shale, a dense rock that lies two to three kilometres underground, comes from a variety of key sources.

Constant borrowing

The first reality check appeared in a 2013 report by Virendra Chauhan, an analyst at London-based Energy Aspects last year.

“The Other Tale of Shale” reported that depletion rates for shale wells, whether producing oil or gas, were so great that companies constantly borrowed more money to drill more wells.

Chauhan found that interest payments on debt for 35 shale firms accounting for 40 per cent of unconventional production increasingly consumed a growing share of their revenue.

“The very nature of shale wells, which exhibit high decline rates, results is the need to constantly allocate capital towards exploration drilling in order to maintain and grow production volumes,” explained Chauhan.

“As a result, the average Capex (capital expenditure) spending of the 35 companies analyzed to serve as a guide to the industry has amounted to a staggering $50 per barrel of oil equivalent (BOE) over the last five years, at a time when their revenue per BOE has averaged $51.5.”

Cash flow registered a solid negative for the firms Chauhan has looked at since 2007.

“The shale revolution is not a panacea that offers endless extension of the growth paradigm, and it is important to appreciate this to prevent the potential for a sharp disappointment in future global supplies,” concluded Chauhan.

Peak production

Next came comments from Arthur Berman, a Houston-based geologist in an interview for OilPrice.com.

The respected analyst noted that shale production had peaked in most fields (the formations were supposed to gush for decades), and that companies were spending more money than they were earning because overproduction had killed gas prices.

Without higher prices for natural gas, he warned that “the shale gas boom is not sustainable.”

He said companies and governments had overhyped the potential of shales because “that is all that is left in the world. Let’s face it: these are truly awful reservoir rocks and that is why we waited until all the more attractive opportunities were exhausted before developing them.”

He also thought the liquefied natural gas craze was not founded on real reserve estimates or real dollars. “It amazes me that the geniuses behind gas export assume that the business conditions that resulted in a price benefit overseas will remain static until they finish building export facilities,” he said.

Lagging returns

Berman’s comments were followed by a pointed analysis by Ruud Weijermars, a Dutch energy consultant, in the Oil and Gas Journal. Weijermars offered a sobering and critical look at the financial fate of shale gas projects at U.S. airports.

At the beginning of the shale boom in 2006, Chesapeake Energy approached the Dallas Fort Worth Airport (DFWA). It wanted to drill 330 wells and frack the Barnett shales underneath.

The DFWA negotiated a signing bonus for 18,543 acres and a 25 per cent royalty on gross revenues from sales.

But Chesapeake overestimated the amount of gas in the ground and underestimated the cost of extracting it. The company reportedly not only set off earthquakes with its injection wells, but had to retrofit its equipment with electric engines so as not to cause any safety hazards at the airport.

In the end, Chesapeake drilled only half its projected wells at a cost of $7.21 per thousand cubic feet (Mcf) in a market that offered a price of $4.23 Mcf. The airport made money, but Chesapeake lost $316 million.

“The project performance of the DFWA shale gas development project is exemplary for the lagging returns on investment from U.S. shale gas fields,” concluded the Dutch analyst.

“All in all, the permissive attitude of regulators and financiers and their neglect of the flagging signs of weak fundamentals are all typical for investment bubble hypes, as seen recently in the dot-com bubble and housing scandal. The shale gas bubble is likely the next one to burst.”

Drilling treadmill

The Oxford Institute for Energy Studies followed with another sobering assessment.

Analyst Ivan Sandrea noted that capital expenditures in unconventional shale and tight oil plays had increased from $5 billion in 2005 to $80 billion by 2013, along with $200 billion in mergers.

But the prosperity did not flow as predicted: “Related write-downs by several of the largest shale players are now approaching $35 [billion], suggesting that some of these plays will not meet original technical and business expectations.”

Sandrea added that industry had found few sweet spots. “Overall, the cumulative drilling experience shows that these plays may be large in extent, but are not necessarily continuous or homogenous in scale; there are patches of strong well performance and repeatability within each play, some of which are better than others, but break evens still remain high and unpredictable for many companies.”

One of the key problems was rapid depletion forcing a drilling treadmill: “But who can, or will want to, fund the drilling of millions of acres and hundreds of thousands of wells at an ongoing loss?”

Last month Bloomberg, the financial paper, reported that the debt carried by 61 shale gas drillers doubled to $163.6 billion over four years while revenue stagnated at 5.6 per cent.

“Drillers are caught in a bind. They must keep borrowing to pay for exploration needed to offset the steep production declines typical of shale wells,” reported Bloomberg.

“At the same time, investors have been pushing companies to cut back. Spending tumbled at 26 of the 61 firms examined. For companies that can’t afford to keep drilling, less oil coming out means less money coming in, accelerating the financial tailspin.”

One of the companies studied included Quicksilver, which owns a potential LNG plant site in Campbell River, British Columbia. The company’s interest expenses gobbled up almost 45 per cent its revenue.

Encana, a major investor in shale gas plays in B.C., has sold off many shale assets and recently cut staff by 20 per cent due to financial difficulties including an unhealthy debt to equity ratio of 58 per cent. Other major corporations such as Shell have downgraded shale assets.

The Bloomberg article warned that “the U.S. shale patch is facing a shakeout as drillers struggle to keep pace with the relentless spending needed to get oil and gas out of the ground.”

Shale gas production in B.C. reflects these worrisome economics. While production in recent years has increased, income in the form of royalties has dramatically declined from $1 billion a year to less than $200 million a year for the resource owner, British Columbians. Meanwhile, industry subsidies in the form of royalty credits, infrastructure incentives, free science and free water have increased.

Brace for bust

Lastly comes the International Energy Agency. Its latest report documented a world of diminishing returns for energy investments. Big Oil is spending more but getting less in return.

It did not suggest that oil or gas production from fracked shale formations would save the day, guarantee independence or even deliver profitable returns.

It predicted, as energy and financial analyst Gail Tverberg highlighted in a recent blog post, an unlikely outcome: “Meeting long-term oil demand growth depends increasingly on the Middle East, once the current rise in non-OPEC supply starts to run out of steam in the 2020s.” When contacted by The Tyee, David Hughes, a fellow of the Post Carbon Institute, offered this comment on recent economic developments for the debt-ridden industry.

“Although the shale revolution has temporarily increased North American oil and gas production, its longer term sustainability is highly questionable.”

The hype about “Saudi America” and U.S. “energy independence” is unlikely to be realized and North Americans would be well-advised to plan their energy future in the absence of a fossil fuel bonanza from shale, he said.

http://peakoil.com/production/ailing-shale-gas-returns-force-a-drilling-treadmill